金融業界におけるデータ基盤再構築によるパーソナライズドマーケティングの進化

この記事で分かること

- 金融機関におけるデータ分散の課題と、顧客体験向上を阻む要因

- クラウド型データウェアハウスを活用した分析・マーケティング基盤の全体像

- 顧客取引データと行動データを統合し、パーソナライズドマーケティング実現手法

- 柔軟なスケーラビリティと低運用負荷を両立するクラウド基盤の設計思想

- データ一元化によるマーケティングPDCAサイクルの短縮と精度向上の成果

金融機関を取り巻く環境変化

店舗型を中心とした特に地方における金融業界を取り巻く経営環境は、近年大きく変化しています。人口減少や少子高齢化の進行により、従来型の店舗ビジネスモデルだけでは成長が難しくなっているのです。

さらに、デジタル技術の進展により、顧客の金融サービスに対する期待値も大きく変化しました。

スマートフォンアプリやインターネットバンキングの普及により、顧客は時間や場所を問わず、自分に最適化されたサービスを求めるようになっています。

このような環境下で、地場を活動拠点とする各地方銀行では地域に根づいた顧客体験の想像をDX戦略の中核に据え、単なるデジタル化ではなく、一人ひとりの顧客に寄り添った価値提供を実現する動きや、データドリブンなアプローチによるパーソナライズドマーケティングの高度化に取り組む動きが加速しています。

データ活用における課題

しかし、顧客に寄り添いライフスタイルに合わせた提案を行うため、パーソナライズドマーケティングを実現するには、いくつかの大きな課題があります。

第一の課題は、行内のデータが一元管理されていないことです。

預金口座や融資などの顧客取引データは基幹系システムに、モバイルアプリの利用履歴やウェブサイトの閲覧データは別のシステムに、広告配信の反応データはさらに別のプラットフォームに保管されており、データの全体像を把握するだけでも膨大な時間を要します。

第二の課題は、連携できるデータが限定的であることです。

従来のオンプレミス型のデータウェアハウスでは、外部システムとの連携が技術的に困難であり、顧客の行動データや外部のマーケットデータを取り込むことができません。

その結果、顧客データ分析の精度が低く、マーケティング施策の効果測定も不十分な状態が続いていたというわけです。

第三の課題は、機能拡張性の限界です。

地方銀行に多く見られるオンプレミス環境において、データ量の増加に応じてハードウェアを増強する必要があり、コストと時間。更に多大なる保守費用も必要となります。

また、年末年始やボーナス支給時期などのような繁忙期と閑散期でリソース需要が大きく変動するため、常に最大負荷を想定した設備投資が必要となり、非効率な状況でした。

分析・マーケティング基盤の構築

クラウド型データウェアハウスの可能性

これらの課題を解決するため、オンプレミスから変化に強く柔軟なデータ分析基盤として、クラウド型データウェアハウスや次世代型CDPを採用する動きが見られています。

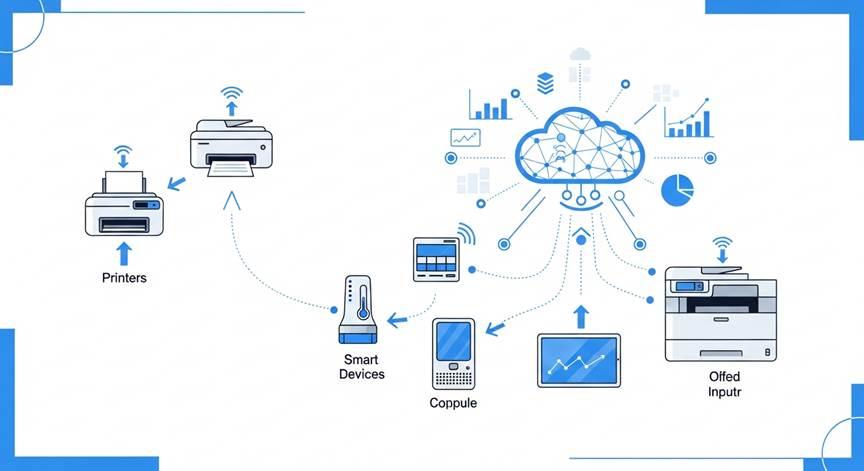

クラウド側DWH基盤では、従来から情報系で保有する預金口座などの顧客取引データなどのファストパーティデータに加えて、モバイルアプリや広告配信等におけるオンラインにおける顧客行動データを一元化・集約することが可能となります。

クラウド型データウェアハウスの最大の特徴は、リソースを柔軟に拡張・縮小できることです。

必要な時に必要なだけコンピューティングリソースを利用できるため、コスト効率を大幅に向上させることができるのです。

また、運用負荷工数も大幅に低減されることで、IT部門はインフラ管理ではなく、データ活用による価値創造に注力できるようになるという副次的なメリットも創出可能となります。

データパイプラインの整備

分析・マーケティング基盤の構築にあたっては、効率的なデータパイプラインの整備が重要です。

基幹系システムや各種データベースからのデータ抽出、ERPとの連携、そしてクラウドデータウェアハウスへのデータ投入まで、一連のプロセスを自動化することでリアルタイムなデータ分析や可視化が可能となりデータ活用が更に加速させることにもつながります。

それらの仕組みを活用することで、次世代型CDPやAIBIツールなど顧客データ活用分析可視化ツールとの連携によって、分析結果を実際のマーケティング施策に迅速に反映できる仕組みも構築することが可能となります。

更にアクティベーションしたマーケティング施策の結果ログなど履歴データも再びクラウドデータウェアハウスに還元されることで、PDCAサイクルを高速で回すことが可能になります。

このような一連のシステム連携によりリアルタイムで高速なパーソナライズドマーケティングが実現するのです。

パーソナライズドマーケティングの実現

顧客データの一元化

前述のような次世代型分析マーケティング基盤の構築によって、顧客データの一元化が実現します。

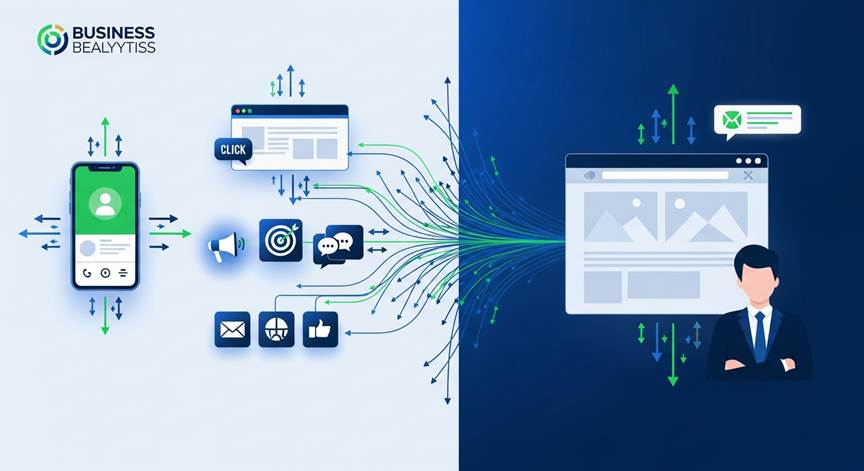

預金残高や取引履歴といった従来の構造化データに加えて、モバイルアプリの操作ログ、ウェブサイトの閲覧履歴、メールマーケティングの開封率やクリック率など、多様な顧客行動データを統合して分析ができる環境が整備されるのです。

これにより、顧客一人ひとりのライフスタイルに合わせた金融ニーズや関心事を深く理解できるようになります。

例えば、預金口座を保有する顧客が不動産の購入を目的に住宅ローンの情報ページを頻繁に閲覧している顧客には、タイミングを見計らって住宅ローンの金利優遇キャンペーンの情報をメルマガ形式で送付するなど、顧客の状況に応じた最適なアプローチが可能になります。

外部システムとの柔軟且つ拡張性の高い連携

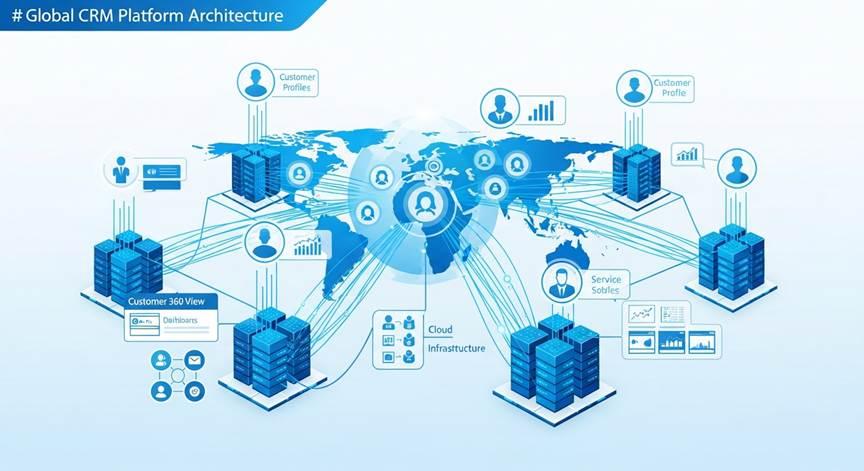

クラウド型データウェアハウスのもう一つの大きなメリットは、外部システムとの連携が容易であることです。

広告配信プラットフォーム、SFAやCRMシステム、MA(マーケティングオートメーション)ツールなど、様々な外部サービスとAPIを通じてシームレスに連携できます。

この柔軟な連携により、分析・マーケティングの高度化に必要なデータを迅速に収集できるようになるのです。

例えば、マップ関連のデータを提供する企業とのAPI連携をすると、特定地域における人口統計データや年収、購買予測データ等を取り込むことで、地域特性を考慮したマーケティング戦略の立案が可能になります。

また、SNSメディアから発信される各種トレンド情報を集計分析することで、年代別に話題となっているテーマや商材、お店など顧客の関心事をリアルタイムに把握し、タイムリーにマーケティング施策に活用することなどが可能となります。

AI活用プラットフォームとしての拡張性

AI・機械学習への対応

次世代型クラウド型データウェアハウスは、従来の単なるデータの箱(保管場所)としてだけではなく、AI活用のプラットフォームとしても機能します。

次世代型データウェアハウスの内部では直接機械学習モデルを構築・実行できるため、データの保存が不要で、セキュリティリスクを最小化しながら高度な分析が可能となるのです。

例えば、顧客の行動データをAIが傾向分析し、顧客の離反予測モデルを構築。口座解約リスクの高い顧客を事前に特定することで、適切なタイミングでリテンションや解約抑止施策を講じることなども可能となります。

データ基盤再構築におけるメリット

マーケティングPDCAサイクルの短縮

前述で触れたようにAIによる分析・マーケティングデータ基盤の整備を行うことで、従来のマーケティング活動は大きく進化・変化します。最も顕著な効果は、PDCAサイクルの大幅な短縮です。

従来では、各部門にデータが散在していることに加え、分析のためには各部のデータをSQLなどの専門性の高い手法で集計できる状態にしてからマーケティングのための分析が可能となっていました。

データ基盤の整備によって、データの収集から分析、施策の実施、効果測定までが半自動で進行でき、通常数週間から数ヶ月を要す作業も大きく短縮できるようになるといったメリットが得られます。

データが一元化されることで、分析に必要なデータをすぐにアクセス、取得でき、分析結果をマーケティング施策に迅速に反映できます。

また、施策の効果もリアルタイムに近い形で測定できるため、課題や改善点を素早く特定し、次の施策に活かすことができます。

このスピード感のあるPDCAサイクルにより、マーケティングの精度が継続的に向上していくのです。

顧客体験の向上

以上のように、顧客へのデータドリブンなアプローチによって、パーソナライズドされた厳選された情報が顧客にピンポイントで届くことで顧客体験も大きく向上します。

顧客一人ひとりのニーズや関心事に基づいた情報提供が可能になり、顧客側のタイミングを考えない不要な営業電話などは減らすこともできるでしょう。

また、顧客の行動データやアンケートなどVOCデータを分析することで、顧客サービスの改善のヒントや新しいサービス開発の材料を得ることなども可能です。

まとめ

金融機関におけるパーソナライズドマーケティングの高度化は、クラウド型データウェアハウスや次世代型CDP、AIBIツールなどを活用した分析・マーケティング基盤の構築により身近により進化しています。

今後更にAI READYなデータ基盤の構築とデータ一元化、有効な外部システムとの柔軟な連携、優れた性能拡張性により、マーケティングPDCAサイクルは大幅に短縮され、顧客体験の向上につながっていくことでしょう。

データドリブンな経営を実現し、顧客に最高の体験を提供するためには、柔軟で拡張性の高いデータ基盤が不可欠です。

データ活用基盤の構築をご検討の企業様には、クラウド型データプラットフォームの導入が有効な選択肢となります。

参考情報として、こちらの製品サイトもご覧ください:https://cx.geniee.co.jp/product/cdp/

また、データ基盤の選定や比較検討にお役立ていただける資料もご用意しております。

AI基盤の比較資料はこちら:https://geniee.co.jp/media/ebook/ai-platform-hikaku/

CDP活用の実践的なガイドについては、こちらの資料をダウンロードいただけます:https://geniee.co.jp/media/ebook/gl-cdp-ebook001/

マーケティング基盤の構築や、顧客データ活用についてご相談がございましたら、お気軽にお問い合わせください。貴社のデジタルマーケティング戦略に伴走支援いたします。